کاربرد سفته در معاملات

با کاربرد سفته در معاملات آشنا شوید

سفته به معنای چیزی است که در عوض چیز دیگری به عنوان عاریه یا قرض بگیرند تا بعداً پس دهند. سفته سندی تجاری است که بر اساس آن صادرکننده سفته تعهد میکند مبلغ معینی را در زمان معین یا عندالمطالبه به گیرنده سفته بپردازد.

مطلب مفید | نکات حقوقی در باره انواع معاملات

در قانون تجارت ایران سفته چنین تعریف شده است :

فته طلب (سفته) سندی است که به موجب آن امضاکننده تعهد میکند مبلغی در موعد معین یا عندالمطالبه در وجه حامل یا شخص معین یا به حوالهکرد آن شخص کارسازی نماید.

فردی که سفته را در اختیار دارد میتواند در صورت نیاز به پول ، قبل از زمان سررسید سفته، به بانک مراجعه کند و با ارایه سفته مبلغی پایینتر از مبلغ مندرج در سند را دریافت نماید.

در حال حاضر کمتر مشاهده میشود که سفته در بازار و میان افراد کاربرد داشته باشد. بازاریان و تجار ترجیح میدهند برای اطمینان از دریافت طلب خود از چک استفاده کنند. بنابراین کاربرد سفته در معاملات در مقایسه با چک ، کاهش یافته است.

از دلایل عدم کاربرد سفته در معاملات میتوان به موارد زیر اشاره نمود :

- فقدان ضمانت اجراهای سنگین برای سفته همانند چک،

- دریافت مالیات از سفته از طریق حق تمبر به میزان نیم در هزار مبلغ سفته،

- تشریفات خاص برای اعتراض به پرداخت نشدن سفته،

- شبهه ربوی بودن تنزیل سفته .

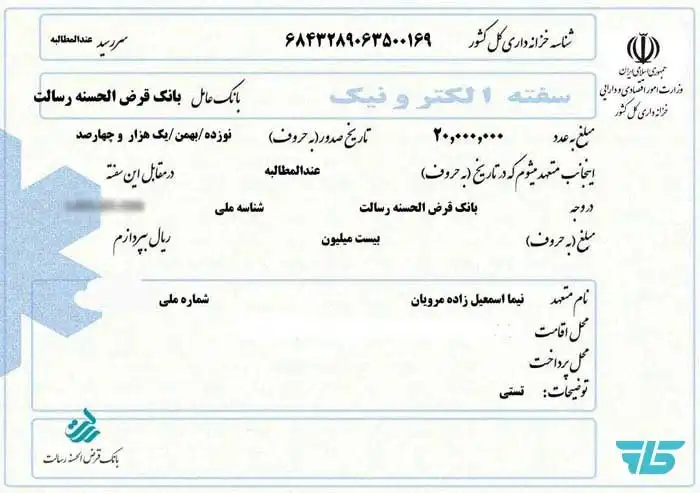

سفته کاغذی و سامانه الکترونیکی سفته

از قدیم الایام مهمترین کانون انتشار سفته ، شعب بانک ملی ایران بوده است. در مرداد 1400 از سامانه سفته و برات الکترونیک رونمایی شد. بانک های آینده ، ملی و رسالت اولین مجوزهای بهرهبرداری عملیاتی از این سامانه را در سال 1400 دریافت نمودند. بانکهای قرضالحسنه مهر ایران و مسکن نیز در سال 1401 موفق به کسب این مجوز شدند.

مطلب مفید | ثمن معامله چیست؟

هدف از طراحی و پیاده سازی سامانه سفته و برات الکترونیکی ارائه خدمات سریع و دقیق به مردم و قطع زنجیرههای واسطه در ارائه اوراق مذکور، جلوگیری از وقوع جرائمی مانند جعل و سوء استفادههای احتمالی از اوراق ذکر شده و اصالت و اعتباربخشی با امضای دیجیتال توسط وزارت امور اقتصادی و دارایی و بانکهای عامل از جمله مزایای سفته و برات الکترونیکی عنوان شده است.

قیمت سفته

قیمت سفته به این شکل محاسبه می شود که به ازای هر یک میلیون تومان سفته، باید مبلغ پانصد تومان پرداخت کنید. این مبلغ در بانک ملی نیز مورد تایید است و شما نباید مبالغ بیشتری را پرداخت کنید.

نرخ سفته به تومان

سفتههای موجود | نرخ فروش |

| یک میلیونی | 500 |

| یک و نیم میلیونی | 750 |

| دو میلیونی | 1000 |

| دو و نیم میلیونی | 1250 |

| پنج میلیونی | 2500 |

| ده میلیونی | 5000 |

| بیست میلیونی | 10000 |

| پنجاه میلیونی | 25000 |

| یکصد میلیونی | 50000 |

| یکصد و پنجاه میلیونی | 75000 |

| دویست و پنجاه میلیونی | 125000 |

| سیصد میلیونی | 150000 |

کاربرد سفته به عنوان ضمانت

سالهاست که از سفته هنگام استخدام تحت عنوان ضمانت و حسن انجام کار استفاده میشود. اما همواره این سوال مطرح است که آیا اینگونه سفته ها دارای ارزش و اعتبار هستند و میتوان آنها را وصول نمود؟

در این خصوص باید گفت که چون این سفتهها اصولاً بابت پرداخت صادر نمیشوند و هدف از صدور آنها انجام درست تعهد میباشد لذا اصل بر اینست که کارفرما نمیتواند وجه آن را وصول نماید. مگر آنکه ثابت نماید کارگر در انجام تعهد خود کوتاهی و قصور ورزیده است.

مطلب مفید | ضمانت در قرارداد کار

در اینگونه سفته ها تاریخ سررسید نوشته نمیشود بجای تاریخ نوشته میشود: ضمانت حسن انجام کار . همچنین سفته را در وجه شرکت صادر کرده و مشخصات سفته را در قرارداد درج میکنند. در سیستم دستی پیش از این معمولاً یک برگ کپی هم به کارمند نمیدادند . لذا کارمند معمولاً سفته ای را به کارفرما میداد پس از صدور سفته یک کپی از آن در اختیار نداشت. حتی به خود اجازه نمیداد به کارفرما بگوید تصویر سفته را مهر و امضاء کند تا بعداً تغییری در سفته ایجاد نکند.

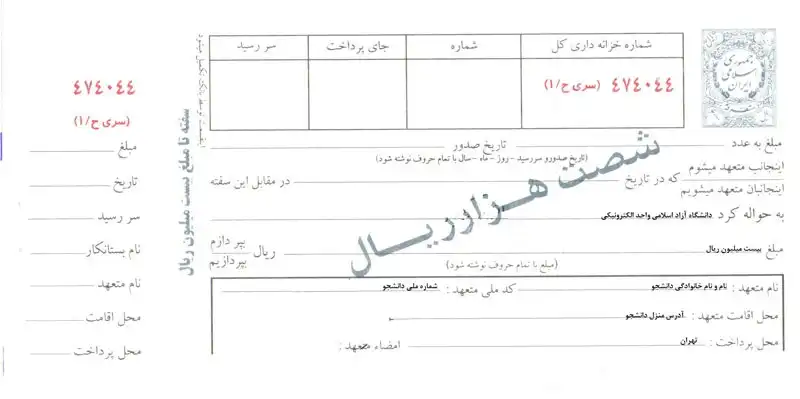

شرایطی که باید در سفته رعایت شود

قانون تجارت در ماده ۳۰۸ شرایط شکلی را که باید به هنگام صدور سفته رعایت گردد، مورد اشاره قرار دادهاست. در صورتی که یکی از این شرایط در صدور سند رعایت نشود، سند صادر شده از مزایایی که برای سفته در نظر گرفته شدهاست، برخوردار نخواهد شد. طبق این ماده ، سفته باید متضمن شرایط ذیل باشد:

- مُهر یا امضاء

- تاریخ صدور

- مبلغی که باید توسط صادرکننده پرداخت شود با حروف

- گیرندهٔ وجه (سفته میتواند در وجه حامل صادر شود)

- تاریخ پرداخت (اگر زمان پرداخت با تعطیل رسمی مصادف شد، باید روز بعد از تعطیل پرداخت صورت گیرد) .

مطلب مفید | الزام به تنظیم سند رسمی

نکات مهم در هنگام صدور سفته

- در صورتی که گیرنده در تنظیم سفته مشخص نشود سفته در وجه حامل لحاظ شده و دارنده آن میتواند آن را وصول نماید.

- در صورت درج نکردن تاریخ صدور دارنده سفته میتواند هر زمانی که بخواهد نسبت به اجرا گذاشتن سفته اقدام نماید.

- اگر کسی پشت سفته را به عنوان ضامن امضا نماید همانند صادر کننده سفته نسبت به پرداخت مبلغ آن مسئول خواهد بود.

کاربرد سفته

- به عنوان پرداخت مبلغ بدهی در زمان و موعد مقرر

- جهت ضمانت وام که توسط فرد وام گیرنده به بانک داده میشود

- برای انجام تعهدات قرارداد پیمانکاری که از پیمانکار گرفته میشود

- هنگام استخدام به عنوان ضمانت حسن انجام کار.

اصول و قوانین سفته

مهمترین نکته در قوانین سفته این است که مبلغ تعهد داده شده در سفته باید در تاریخ مشخص و یا حتی عندالمطالبه پرداخت شود.

مبلغ ذکر شده در سفته تنها به کسی پرداخت می شود، که سفته در وجه او صادر شده و اگر بخش نام سفته خالی یا در وجه حامل ذکر شده باشد مبلغ سفته به کسی تعلق می گیرد که سفته در دست او باشد.

البته خوشبختانه سفته دارای سقف است و برای مثال یک سفته ده میلیون ریالی تنها همین اندازه تعهد مالی به همراه دارد. امکان درج مبلغ دلخواه مانند چک در سفته وجود ندارد. برای رسیدن به مبلغ دلخواه باید به همان اندازه سفته تهیه کنید.

نحوه نگارش یا صدور سفته

1.نوشتن مبلغ مشخص

علاوه بر محدودیتی که در مورد مبلغ سفته وجود دارد باید مبلغ مورد نظر که قطعا کمتر یا برابر با سقف سفته است در سفته درج شود. مبلغ سفته باید به حروف نوشته شود تا از سو استفاده از سفته جلوگیری شود.

2.تاریخ صدور سفته

طبق قانون اسناد تجاری ، تاریخ صدور سفته نیز باید در آن ذکر شود . در غیر این صورت سند ارزش تجاری نخواهد داشت. تاریخ مورد نظر باید روز و ماه و سال را در بر داشته باشد و به حروف هم نوشته شود.

3.نام گیرنده در سفته

نام گیرنده که به عنوان طلبکار تعهد مورد نظر شناخته می شود، در سفته نوشته شود. همانطور که توضیح دادیم اگر نامی در سفته ذکر نشود، هویت سفته در وجه حامل خواهد بود. برای امنیت بیشتر بهتر است حتما نامی در سفته نوشته شود.

4.تاریخ پرداخت سفته

تاریخ پرداخت سفته را می توان مهمترین بخش از آن دانست. در صورتی که تاریخ پرداخت در سفته نوشته نشود، سفته در زمان حال قابل وصول و ادعا خواهد بود و شخص دارنده هر زمان می تواند برای دریافت مبلغ آن اقدام کند. بهتر است تاریخ پرداخت نیز شامل اعداد روز و ماه و سال (به عدد و حروف) باشد.

5.امضا یا مهر صادرکننده سفته

با درج مهر یا امضای صادر کننده سفته، تعهد وی در قبال این سند تجاری آغاز می شود. نکته مهم در مورد امضا یا مهر سفته این است که این مورد و همه مواردی که پیشتر گفتیم باید توسط صادر کننده در سفته ذکر شود.

آیا امکان انتقال سفته وجود دارد؟

در قوانین سفته امکان انتقال سفته وجود دارد. در صورتیکه نامی در سفته ذکر نشده باشد راه انتقال آن این است که حامل آن تغییر کند. سفته در دستان هر کس باشد به او منتقل شده است. در صورتیکه در سفته نامی هم ذکر شده باشد میتوان آن را پشت نویسی کرد و به شخص دیگری انتقال داد.

تفاوت حقوقی چک با سفته

سفته صرفاً حقوقی است و مورد حمایت کیفری قانونگذار بشمار نمیرود. همچنین سفته مانند چک جزء اسناد بانکی در نظر گرفته نمیشود.

استفاده از سفته چه مزایایی دارد؟

- در دسترس بودن منابع مالی

- سهولت بیشتر

- بکارگیری جهت خریدهای بینالمللی و سرمایهگذاریها

مهمترین عیب سفته

مهمترین عیب کاربرد سفته در معاملات، انتقالپذیر بودن آن است. این مورد، همانند چک سفید امضا شده میتواند معضلاتی را برای فرد صادرکننده سفته بوجود بیاورد.

تاریخ یا سررسید سفته

تاریخی که صادرکننده موظف به پرداخت وجه آن باشد را، سررسید سفته مینامند. سررسید سفته ممکن است به یکی از اشکال زیر باشد.

- عندالمطالبه: صادرکننده سفته موظف است به محض مراجعه صاحب سفته، مبلغ را پرداخت کند.

- در تاریخی معین: تاریخ سررسید سفته، با ذکر روز و ماه و سال در آن درج شده است.

- پس از مدتی معین از تاریخ صدور سفته: تاریخ سررسید به صورت مدتدار و براساس ماه و روز بیان میشود. برای مثال، سفته دوماهه یا ۴۵ روزه.

نحوه محاسبه تاریخ سررسید سفته

زمانی که سررسید سفته بر حسب ماه باشد، سررسید در همان روز از ماه صادر شده است. به عنوان مثال، تاریخ سررسید سفته چهارماههای که در 15 آبان صادر شده، 15 اسفند ماه است. اگر تاریخ سررسید به روز باشد، باید روزها را بشماریم. باید توجه داشته باشید که در این حالت، روز صدور سفته را در شمارش، به حساب نمیآوریم.

مطلب مفید | وکیل اداره کار شرق تهران

نحوه پر کردن سفته الکترونیکی

با توجه به ورود سفته الکترونیک به بازار ، در اینجا با نحوه تکمیل سفته الکترونیک آشنا شوید.

- ابتدا وارد اپلیکیشن آیکاپ به آدرس اینترنتی https://icup.ir میشوید و بر روی خدمات “سفته الکترونیکی” کلیک میکنید.

- در حین وارد کردن شماره موبایل، آن شمارهای را وارد کنید که مالکیت آن را دارید. (زیرا، کد ملی دارنده سیم کارت با کد ملی وارد شده، استعلام میشود.)

- مشخصات هویتی (شماره ملی، آدرس و …) وارد کنید.

- مبلغ تعهد سفته را وارد کنید.

- پیش نویس سفته برای شما صادر خواهد شد.

- کد otp به شماره موبایل شما صادر میشود.

- سپس، از روشهای امنیتی مورد نظر خود برای دسترسی به درگاه استفاده کنید.

- در مرحله آخر، سفته شما صادر میشود.